La finance décentralisée, ou DeFi, se trouve au centre de la récente crypto bull run

DeFi est le grand sujet de la crypto en ce moment. En juin 2020, seulement 1 milliard de dollars étaient enfermés dans les protocoles DeFi, selon le site de métriques DeFi Pulse. En janvier 2021, plus de $20 milliards de cryptomonnaies avaient été versés dans des contrats intelligents DeFi. Qu’est-ce que DeFi et pourquoi cette nouvelle étiquette fait un tel buzz ?

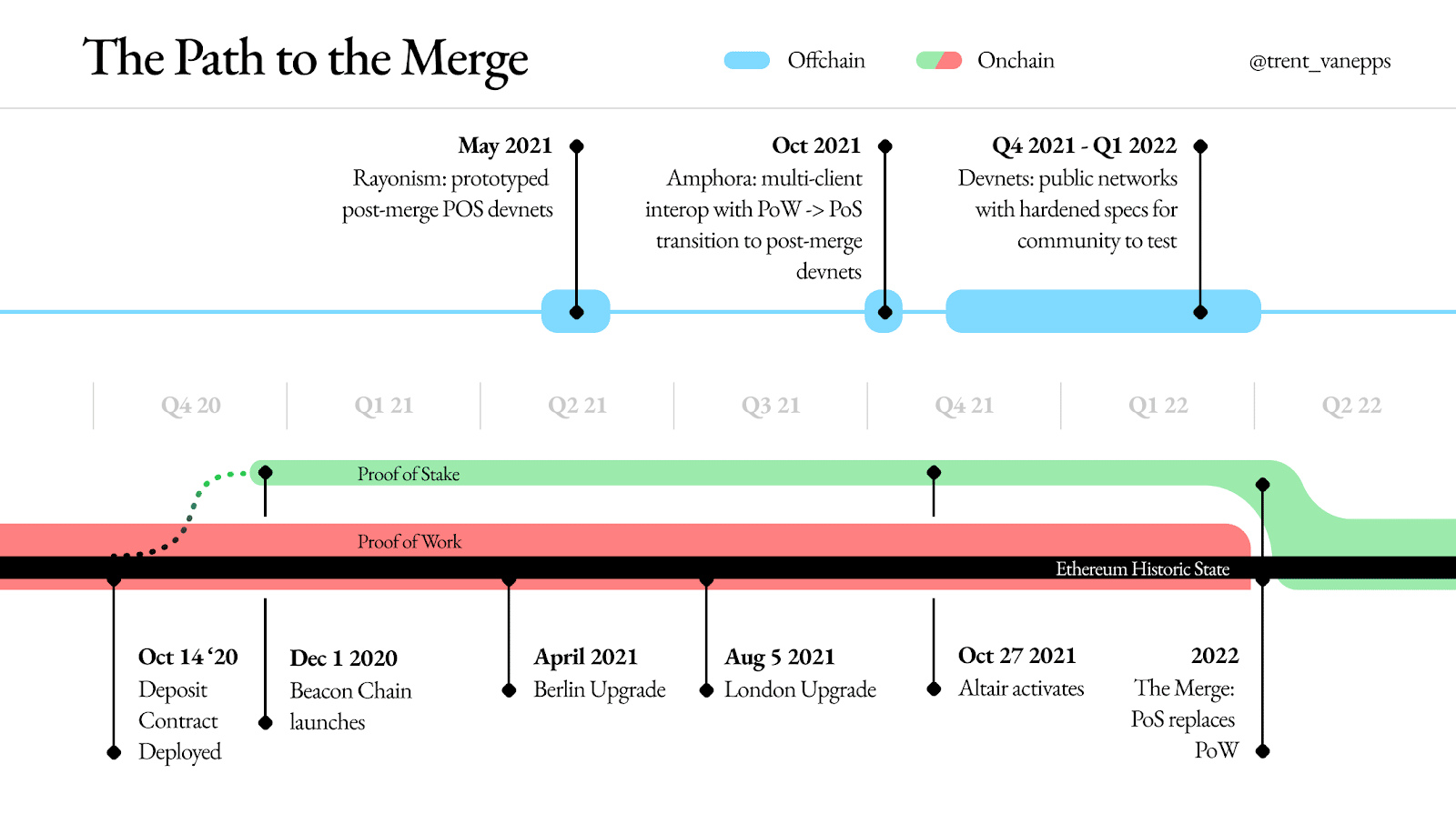

Le mouvement DeFi fait référence à un genre spécifique de produit financier qui défend avant tout la décentralisation et utilise des mécanismes d’incitation lucratifs pour encourager les investisseurs à jouer le jeu. Ce monde de la “finance décentralisée” est composé d’une multitude de produits financiers innovants. Le tout construit autour d’une culture de projets cryptographiques hautement expérimentaux et très lucratifs (du moins, présentés comme tels) qui ont attiré l’attention des grandes entreprises et des capital-risqueurs. Tous les protocoles cités ci-après sont basés sur la blockchain Ethereum pour une raison simple : ils utilisent le mécanisme des contrats intelligents (smart contracts, voir à https://fr.wikipedia.org/wiki/Contrat_intelligent) et il semble que les développeurs préfèrent largement cette infrastructure à celle supportant Bitcoin.

Avant d’aller plus loin, penchons-nous sur cette notion de “contrats intelligents” : ceux-ci sont des programmes qui sont stockés dans une blockchain et qui s’exécutent automatiquement si certaines conditions sont réunies. Pour vérifier celles-ci, le contrat intelligent va interroger régulièrement un “service d’oracle” (rien à voir avec le SGBDR bien connu, voir à https://fr.wikipedia.org/wiki/Oracle_de_blockchain). Les services d’Oracle les plus connus et utilisés sont Oraclize et Chainlink. Les contrats intelligents sont codés avec des langages de script tels que Solidity et Vyper. Bon, j’ai conscience que tout cela est à la fois relativement compliqué et tout à fait nouveau donc, pas évident à comprendre du premier coup !

Revenons aux vedettes de ce mouvement DeFi. Parmi les projets les plus populaires figurent les protocoles de prêt Aave, Maker et Compound. Ce sont des protocoles qui vous permettent d’emprunter des cryptomonnaies instantanément (et souvent sur de gros montants) si vous pouvez prouver que vous pouvez rembourser le prêt en une seule transaction. Ces protocoles fonctionnent dans les deux sens : vous pouvez également gagner des intérêts en prêtant des cryptomonnaies.

Il y a aussi Uniswap qui est un autre protocole utilisé pour échanger des cryptomonnaies.. Le protocole facilite les transactions automatisées entre les jetons de cryptomonnaie sur la blockchain Ethereum grâce à l’utilisation de contrats intelligents. En octobre 2020, Uniswap était estimé comme le plus grand échange décentralisé et le quatrième plus grand échange de cryptomonnaies en termes de volume de négociation quotidien.

L’utilisation intensive des “smart contracts” est un point clé des protocoles DeFi et c’est pour cela qu’on les retrouve toujours basés sur la blockchain Ethereum (il n’y a pas de smart contract sur la blockchain Bitcoin). En plus des smart contracts, ce qui vaut à ces protocoles l’étiquette DeFi, c’est qu’ils sont décentralisés et non-dépositaires. Décentralisé signifie que les créateurs de ces protocoles ont transféré le pouvoir sur leurs contrats intelligents à la communauté. Non-dépositaire signifie que ces services ne gèrent pas votre crypto en votre nom. Contrairement, par exemple, au dépôt de votre argent dans une banque, avec les protocoles DeFi, vous gardez toujours le contrôle sur votre cryptomonnaie.

Bref, on l’a compris, DeFi est le mouvement qui va renouveler (et moderniser) le fonctionnement des marchés financiers. Mais cela va prendre du temps, évidemment. Pour le moment, même si sa progression est spectaculaire (volumes d’échanges x20 en quelques mois), DeFi ne pèse pas lourd face à la finance traditionnelle comme l’explique un rapport récent publié par Bank of America.

Bank of America voit DeFi “potentiellement plus perturbateur que Bitcoin”

La célèbre banque américaine considère le mouvement DeFi comme un changement radical des marchés financiers traditionnels. Cependant, avec ses volumes actuels, DeFi a encore un long chemin à parcourir par rapport à la finance traditionnelle avant de peser aussi lourd.

“La création de crédit est l’un des principaux moteurs de la finance moderne. Pour le moment, DeFi ne fait rien de tel”, indique un rapport récent publié par la banque.

Le point de vue de Bank of America est très différent de la prédiction du mois dernier de JPMorgan Chase selon laquelle les progrès rapides des actifs numériques pourraient présenter une menace existentielle pour les sociétés financières traditionnelles.

Cependant, avant d’enterrer la finance traditionnelle, DeFi va devoir faire ses preuves dans la durée et montrer que reposer sur le mécanisme des contrats intelligents dans une blockchain permet d’offrir des services fiables, durables et effectivement moins coûteux, ce qui reste à démontrer (la malheureuse affaire dite du “DAO Hack” montre qu’une -mauvaise- surprise est toujours à redouter… sans parler de la question des “Oracles services” qui ajoute un niveau de vulnérabilité au concept des smart contracts).

Et le système bancaire français dans tout cela, qu’en pense-t-il ?

Nous avons déjà évoqué les positions des banques américaines (prudentes, mais attentives), voyons comment cette nouvelle vague est accueillie par les banques françaises… En un mot : mal. Déjà, si vous essayez d’acheter des coins avec votre carte de crédit (liée forcément à une banque) via les plateformes d’échanges bien connues (y compris Coinbase), il y a des chances pour que la transaction soit refusée, tout simplement. Pour votre banque de réseau, acheter de la cryptomonnaie ne peut être qu’un acte subversif ou une tentative de blanchiment d’argent (encore que, même si dans certains cas l’excuse du blanchiment a bon dos, il n’en reste pas moins que les banques ont effectivement une obligation de contrôler l’origine des fonds et peuvent en répondre au pénal), rien de moins !

Au niveau des professionnels, c’est pire comme en témoigne un article récent de “Les échos – investir” (voir à https://investir.lesechos.fr/marches/bitcoin-cryptomonnaies/grave-dissension-entre-les-banques-et-l-ecosysteme-des-crypto-actifs-1957072.php), extraits choisis :

“On parle de ‘Blockchain Nation’ depuis 3 ans déjà, et on ne peut toujours pas ouvrir un compte en banque”, s’inquiète Alexandre Stachtchenko, directeur spécialiste de la blockchain chez KPMG, sur Twitter.

Il nous explique au téléphone que la difficulté d’accéder à un compte bancaire pour les sociétés qui travaillent avec des bitcoins, ou plus simplement avec la blockchain est en effet récurrente. La création de la notion de Prestataire de services sur actifs numériques (PSAN), dont l’enregistrement est géré par l’Autorité des marchés financiers, avec l’adoption de la loi Pacte en 2019, semblait ouvrir une voie pour faciliter les relations entre les différents acteurs. Mais le problème persiste.

…

“Après notre enregistrement, nous avons eu une augmentation forte du chiffre d’affaires, ce qui a attiré le regard [du siège] de la CIC, et ils se sont rendu compte que l’on vendait des cryptomonnaies, déclare-t-il. Le directeur de notre agence et celui de l’innovation ont essayé de nous soutenir sans succès”. Bitcoin Avenue indique pouvoir continuer à travailler grâce à un compte de secours luxembourgeois, ce qui est sans conséquence sur son enregistrement PSAN. Contactée jeudi, la banque n’a pas donné suite à notre demande de réaction. Même si chaque protagoniste qui nous a répondu se dit ouvert à de nouvelles discussions, il est clair que le dégel n’est pas pour tout de suite.

Bref, l’attitude des banques françaises actuelles vis-à-vis de la cryptoéconomie peut se résumer à : on ne comprend pas et on ne veut pas alors on bloque…